KYC står for Know Your Customer (kjenn din kunde) og er et av de viktigste virkemidlene for å forebygge og avdekke hvitvasking og terrorfinansiering. Gjennomføring av en KYC-prosess er nødvendig for å sikre overholdelse av hvitvaskingsloven.

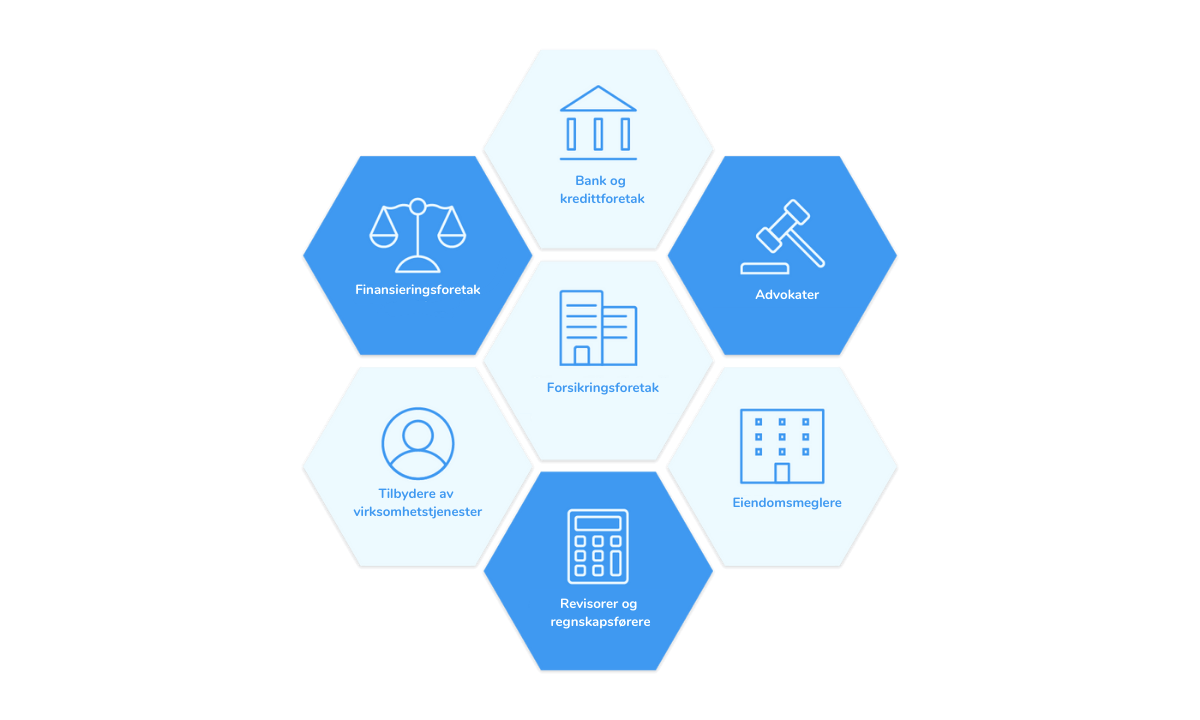

Hvem gjelder hvitvaskingsloven og KYC for?

Her er noen eksempler på fysiske og juridiske personer som er rapporteringspliktige etter hvitvaskingsloven:

- Bank

- Kredittforetak

- Finansieringsforetak

- Forsikringsforetak

- Revisorer og regnskapsførere

- Advokater

- Eiendomsmeglere

- Tilbydere av virksomhetstjenester

Hva består KYC-prosessen av?

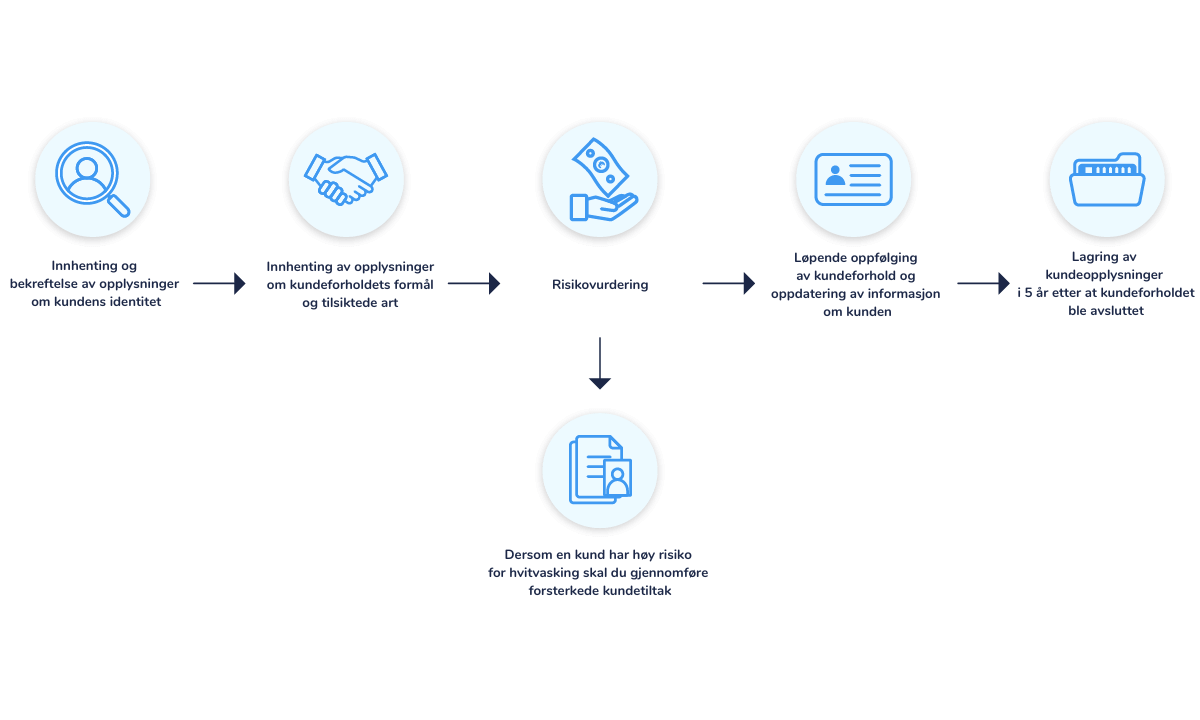

KYC-prosessen består av:

- Gjennomføring av kundetiltak (innhenting og bekreftelse av opplysninger om kundens identitet, innhenting av opplysninger om kundeforholdets formål og tilsiktede art og løpende oppfølging av kundeforhold)

- Risikovurdering

- Lagring av kundeopplysninger og dokumenter

1. Innhenting og bekreftelse av opplysninger om kundens identitet

Det første trinnet i en KYC-prosess er å innhente opplysninger om kundens identitet.

Når kunden er en fysisk person, skal registreringspliktige innhente følgende informasjon om kunden:

- fullt navn

- norsk fødselsnummer, D-nummer eller annen entydig identitetskode (for personer som ikke har norsk fødselsnummer eller D-nummer, skal du innhente fødselsdato, fødested, kjønn og statsborgerskap)

- adresse

Rapporteringspliktige skal deretter bekrefte kundens identitet ved å innhente gyldig legitimasjon (f.eks. pass, førerkort, nasjonale ID-kort utstedt av et EØS-land, BankID eller bankkort med bilde). Dersom bekreftelse av identiteten skal skje uten personlig fremmøte, skal det fremlegges ytterligere dokumentasjon eller gjennomføres ytterligere tiltak.

Når kunden er en juridisk person, skal registreringspliktige innhente følgende informasjon om kunden:

- foretaksnavn

- organisasjonsform

- organisasjonsnummer

- adresse

- navnet på daglig leder og styremedlemmer, eller personer i tilsvarende stilling

- opplysninger om kundens reelle rettighetshavere

Rapporteringspliktige skal deretter bekrefte kundens identitet ved å innhente gyldig legitimasjon (f.eks. utskrift fra Enhetsregisteret, firmaattest eller utskrift fra andre offentlige registre, merk at disse ikke kan være eldere enn 3 måneder).

Registreringspliktige skal innhente følgende opplysninger om reelle rettighetshavere:

- fullt navn

- fødselsdato

- adresse

Husk at opplysninger og dokumentene du skal innhente avhenger av kundens risikoprofil.

2. Innhenting av opplysninger om kundeforholdets formål og tilsiktede art

Dernæst skal rapporteringspliktige innhente opplysninger om kundeforholdets formål og tilsiktede art. Å kjenne kundeforholdets formål og tilsiktede art hjelper deg med å få en dypere innsikt i risikoen for hvitvasking og terrorfinansiering som er tilknyttet kundeforholdet. Eksempler på opplysninger som skal innhentes for å forstå kundeforholdets formål og tilsiktede art er:

- hvorfor kunden vil benytte dine produkter eller tjenester

- hva opprinnelsen til kundens midler og formue er

- hva kundens forretningsmodell er (dersom kunden er et selskap)

- hva det forventede transaksjonsmønsteret er (typer transaksjoner, transaksjonshyppighet og -størrelse)

- hvordan kunden tenker å anvende midlene

3. Risikovurdering

Rapporteringspliktige skal vurdere risikoen for hvitvasking og terrorfinansiering knyttet til hver enkelt kunde. De tre risikonivåene er lav, middels og høy.

Hvis kunden er en fysisk person, vil svaret på følgende spørsmål hjelpe deg med å identifisere kundens risikoprofil:

- Er kunden på PEP-lister eller sanksjonslister?

- Driver kunden virksomhet eller er det andre forhold som gir økt risiko for hvitvasking eller terrorfinansiering?

- Gir kundeforholdets formål og tilsiktede art økt risiko for hvitvasking eller terrorfinansiering?

- Gir kundens bruk av våre produkter eller tjenester økt risiko for hvitvasking eller terrorfinansiering?

- Har kunder tilhørighet til skatteparadis eller høyrisikoland?

Hvis kunden er en juridisk person, vil svaret på følgende spørsmål hjelpe deg med å identifisere kundens risikoprofil:

- Gir kundens eierstruktur økt risiko for hvitvasking eller terrorfinansiering?

- Gir kundens bransje, varer eller tjenester økt risiko for hvitvasking eller terrorfinansiering?

- Handler kunden i geografiske markeder som gir økt risiko for hvitvasking eller terrorfinansiering?

- Foretar kunden pengetransaksjoner med land utenfor EU/EØS som gir økt risiko for hvitvasking eller terrorfinansiering?

- Er kundens kontantbeholdning og/eller transaksjoner større enn normalt for bransjen?

- Har vi kunnskap om at noen av de reelle rettighetshavere har andre virksomheter eller andre forhold som gir økt risiko for hvitvasking eller terrorfinansiering?

Dersom en kunde har høy risiko for hvitvasking skal du gjennomføre forsterkede kundetiltak.

4. Løpende oppfølging av kundeforhold og informasjon om kunden

En kundes omstendigheter kan endre seg over tid. Derfor skal rapporteringspliktige løpende følge med på kundenes aktivitet og oppdatere sin kundeinformasjon.

For eksempel kan en av dine eksisterende kunder bli en PEP (politisk eksponert person). Siden en politisk eksponert person gir økt risiko for hvitvasking og/eller terrorfinansiering, skal du oppdatere kundens risikoprofil og innhente ytterligere dokumentasjon og opplysninger.

5. Lagring av kundeopplysninger og KYC-dokumenter

I Norge skal rapporteringspliktige lagre kundeopplysninger og KYC-dokumenter i 5 år etter at kundeforholdet avsluttes eller transaksjonen er gjennomført.

Automatiser overholdelse av hvitvaskingsloven med Penneo KYC

Penneo KYC hjelper bedrifter med å automatisere manuelt arbeid, redusere feil og spare tid. I tillegg krypterer Penneo KYC alle dokumenter og opplysninger for å beskytte dem mot uautorisert tilgang.

Penneo KYC starter med å sjekke om kunden er en politisk eksponert person og om kunden er registrert på sanksjonslister. Hvis kunden er et selskap, henter Penneo KYC automatisk selskapsinformasjon fra offisielle virksomhetsregistre.

Systemet stiller deg deretter spørsmål om kunden for å hjelpe deg med å vurdere kundens risikoprofil.

Deretter vil du bli spurt om dokumentasjon. Du kan velge dokumentene du trenger fra en liste og sende en forespørsel til kunden. Når kunden mottar forespørselen, kan han/hun laste opp bilder eller kopier av dokumentene i appen.

Når du mottar dokumentene, kan du enten godkjenne eller avvise dem. Hvis alt er i orden og dokumentene er godkjent, etableres kundeforholdet. Vårt system lagrer dokumentene og kundeopplysninger, slik at du enkelt kan hente de ut når du trenger dem.

I tillegg sjekker Penneo KYC regelmessig kundene dine mot PEP- og sanksjonslister gjennom hele kundeforholdet. Hvis endringer oppdages, vil Penneo KYC varsle deg.

Når et kundeforhold avsluttes, kan du merke det som «avsluttet» i appen.

Er du klar til å forenkle overholdelse av hvitvaskingsloven?

Hva brukerne av Penneo KYC sier

Penneo KYC hjalp oss veldig med kontrollen. Takket være aktivitetsloggen kunne vi dokumentere hvert trinn i KYC-prosessen og oppbevare kundenes dokumentasjon på en sikker måte.

– Louise Jansen, revisor i Complet Revision